当前位置>中经研究 >

牙科拔髓针项目市场分析

发布时间 2019-03-06 13:12:02 来源:中经纵横

第一节 产品定义及发展历程

1、定义

拔髓针是由一根很细金属杆制成,在金属杆上切削形成许多尖锐的小倒刺。长度52mm,锥度为0.007/0.010mm,其型号按工作端直径南细到粗分为000、00、0、1、2、3六种。采用优质不锈钢经特殊加工制成,在R8mm圆弧作≤45°弯曲时无死角,不产生裂纹。

2、根管治疗发展历程

我国自1976年以来,20多年来牙髓病学也有了很大发展,通过临床和基础研究逐步端正了对干髓术和塑化疗法的认识。

1)在我国、东欧曾盛行了相当长的时间。

国内50年代用酚醛树脂掖充填根管演变成牙髓塑化疗法,由于塑化疗法也简单易行,不需要专门的器械,又由于我国人口多,经济不发达,口腔科设备落后,固多年来广泛采用前牙根管治疗、后牙根塑化的疗法。

2)但自八十年代以来,通过临床远期效果的观察和对酚醛树脂材料的认识,产生对甲醛毒性的质疑,对成功率低和并发症多的冷静客观分析,牙髓病学专家和广大医师都认识到这一疗法的局限性的问题,目前基本上口腔专科医院不采用这种治疗方法。

在80年代以后,根管治疗术开始逐渐的广泛的被我国临床口腔医师所认识和接受,随着我国经济水平的提高,先进的器械和材料被引进,在高等医学院校的口腔医学院,口腔专科医院及大医院的口腔科积极开展了根管治疗临床业务,而且进行了教学和科研工作。

在我国高等医学院校教材中,先是“口腔内科学”中逐渐增加关于根管治疗术的内容,2000年有了“牙体牙髓病学”,介绍根管治疗的内容更多了,国内还出现专门介绍根管治疗术的专著,如王晓仪教授的《现代根管治疗学》,张光诚的《实用根管治疗学》等,此外在《牙髓病学》、《口腔内科学》中也有丰富的根管治疗方面的内容。

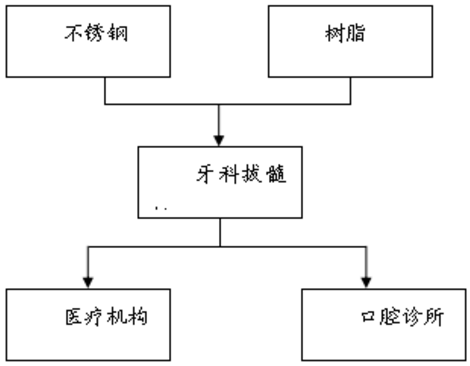

第二节 产业链概述

一、在产业链中的位置

牙科拔髓针处于产业链的中游。

牙科拔髓针产业链结构简图

二、相关行业简述

1、口腔产业的基本概念或含义

口腔产业是指以口腔医疗消费为基础,集合了口腔医疗服务、职业牙医教育培训、口腔修复技师职业培训、口腔技师及医师交流、口腔医疗器材研究开发生产、市场策划、宣传、投资、经营、管理等集于一体的医疗产业链。由于口腔疾病的特点,口腔医疗产业在具有一般医疗产业共性的同时,又具有自身明显的特点。

2、口腔产业发展现状

由于受“牙病不是病”错误思想的影响,加上经济、文化等方面的因素,我国口腔产业长期在低层次的状态下缓慢发展,整个产业链发展水平偏低,相对经济发达国家有很大的差距。下面,根据我们所掌握的资料,就我国口腔医疗产业链各个环节的发展情况简单总结介绍如下:

1)口腔医疗消费状况

不管是口腔保健意识还是口腔健康水平,整体偏差。衡量口腔健康水平的几个指标相对于欧美日等国家差距十分巨大:青少年龋齿率平均高达80%以上、成年人牙周病患率平均高达90以上、老年人牙齿保有率少于40%(60岁以上,八个牙齿以上)*备注:数据来源各种资料有偏差。

2)牙医和牙医教育状况

基础口腔医疗服务市场(特别是乡村)基本为传统工匠型(师徒相传)个体牙医所统治,职业牙医师主要集中在大中城市国有专业口腔、三资牙科或综合医院口腔科。据可靠资料统计,受过正规牙医教育(本科)真正从事口腔医疗事业的口腔医师不超过2.5万人,人口比例约为1:5万!而根据不完全资料统计,未受过正规口腔教育及受过初级口腔医学教育(中专水平)从事口腔及相关医疗事业的人数超过50万人,人口比例为1:2500,是前者的20倍以上。从数量上,传统的牙医还将长期占据主导的地位。相对欧、美等发达国家,500-600人一个牙医师的比例,我国职业牙医教育发展空间巨大,任务紧迫。

3)口腔医疗器材行业

在口腔医疗产业中,医疗器材制造行业和口腔医疗消费服务的发展是相辅相成的,由于口腔医疗服务技术长期进展缓慢,产业界对相关的口腔医疗设备研发、投资积极性不高,产品更新换代慢,基本处于一种低水准的重复循环建设发展状态,大部分高层次的口腔医疗器械、材料基本依靠进口。

4)牙医待遇和市场需求

相对于其它医疗服务,牙医的劳动强度偏高、收入水平偏低,特别是高级牙医。由于患者的消费水平普遍还不成熟,牙医的市场待遇并没有和个人的医学层次、技术水平成正比。我国口腔医疗服务需求总体处于快速增长和发展状态。但总体需求还是处于低级阶段,市场基本是低端欣欣向荣,高端供不应求,中间左右为难的状况。

5)口腔医疗产业市场化程度

由于长期受错误思想的指导,我国口腔医疗产业市场长期处于一高一低的不协调状态:一高:市场化经营程度高,即使是计划经济时代,个体牙医也是自由、独立经营的。一低:市场化运作程度低,口腔医疗市场长期处于相对封闭独立的状态,缺乏和其它行业的联系和沟通,口腔医疗产业对于诸如:现代物流、信息技术、管理技术、资本运营、市场策划等等先进技术、概念的发展表现得好象无动于衷。

6)口腔医疗服务效益状况

随着农村经济的发展和乡村城镇化,传统牙科诊所相对于以前,收入水平有明显的提高;城市口腔诊所、综合医院口腔科、专业口腔医院这几年发展快,设备、人力等投入较大,经营管理成本比较高,但由于口腔医疗服务目前还是处于低水准阶段,口腔收费水平相对没有太大的变化,整体效益并不理想,而且相差较大。一些外资、合资口腔诊所由于有特定的高消费客户,加上有效的市场运作,效益很好;而许多新开的内资大型口腔门诊,由于还没有形成稳定的客户群和规模效应,甚至处于严重亏损状态。

3、口腔产业发展前景分析

口腔医疗兼容了健康和美丽的概念,具有很好的市场概念和运作空间,无论是从人口的数量、口腔疾病的普遍性,还是从牙医的市场需求状况、口腔产业和其他相关产业的联系、合作、互补性等方面考虑,不管是现在还是将来,随着人们经济生活、文化消费水平的提高以及对口腔健康的认识,我国的口腔医疗产业都是一个快速发展、具有巨大市场潜力的好产业。略……

第三节 发展问题

1、市场监管力量不足

以陕西省为例。陕西省11个市(区)药监局中,有9个市局设有医疗器械科,负责辖区内医疗器械研制、生产、经营、使用单位的行政监管工作。全省107个县级药监局基本上没有专人从事医疗器械监管工作。在陕西省食品药品监管局,专职从事医疗器械监管的工作人员仅占全系统行政监管总人数的2.9%,全系统具有医疗器械或相关专业背景的工作人员约10人。另外,医疗器械检测中心只有83个产品的检测资质,检测力量远远不能满足省内医疗器械的检测需求。

2、牙科拔髓针生产企业大多规模较小,运作不规范。

据调查,很多牙科拔髓针生产企业质量管理体系运行不佳,生产过程实际操作与质量管理体系要求存在一定的差距;技术人员在生产企业中所占比例不高,而生产工人稳定性也较差,从而给企业的发展带来了一定的阻力。从企业管理情况看,普遍存在重生产轻法规、重利润轻管理的现象,表现在不少企业负责人对国家医疗器械法律法规不够重视,对职工教育培训安排不够,导致在日常生产管理上出现违规行为。这种现状会对产品质量造成直接影响。

3、法规可操作性待加强

目前有关口腔医疗器械的法规条文还不够健全,法规的可操作性有待加强。如,《医疗器械监督管理条例》及现行医疗器械监管法规体系相关文件对于生产不符合医疗器械国家标准或行业标准的医疗器械作出了限制,但对经营、使用不符合标准的医疗器械行为没有作出任何规定和处罚,从而使此类行为难以得到有效监管。

随着医疗器械产业的不断发展,现行分类目录对口腔医疗器械的类别界定已不能满足现实需求,需要重新补充修订。比如对于新开发的产品,在讨论其是否属于医疗器械以及应属于哪一类医疗器械时,执法人员经常会产生困惑。

第四节 应对策略

1、加大监管力度

有关部门应该采取切实可行的措施,进一步加大监管力度。建议挑选专业管理力量充实到口腔医械监管队伍中,加强人员业务培训,尽快改变口腔医疗器械监管的被动局面。

在日常监管中,应该以高风险医疗器械生产企业质量体系检查为重点,采取专项检查与飞行检查相结合的方式,强化全过程质量体系监管,严把生产质量关,确保监管工作无盲点。监管部门要科学处理审批与日常监管的关系,合理安排工作,克服目前只忙于审批而很少主动检查的局面。

对于企业的日常监管应该采取台账式管理的方式,一户一册,建立监管档案,确保监管记录内容广、项目全、条款细,在监管的连续性和有效性上多下功夫。此外,还可以按照产品风险程度的不同、管理类别的高低、存在问题的大小,推行ABC三级和Ⅲ、Ⅱ、Ⅰ类的分级分类管理,明确每个级别监管的重点内容和监管频次,有序做好日常监管工作。

2、建立完善相关法规

建议尽快出台《医疗器械管理法》或修订《医疗器械监督管理条例》,坚持公开原则和处罚相当原则,按照违法违规行为的程度、范围、性质、方式及对社会造成的危害程度来确定违法者的责任。建立医疗器械强制注销退出机制,建议对多项检查项目不符合规定要求、多次出现违规行为的企业,以及“超期服役”的医疗器械和出现严重医疗器械不良行为的产品实行强制注销退出机制,逐步淘汰不规范企业和不合格产品,净化医疗器械市场。

3、设立强制退出机制

建议对多项检查项目不符合规定要求、多次出现违规行为的企业,以及“超期服役”的口腔医疗器械和出现严重口腔医疗器械不良行为的产品实行强制注销退出机制,逐步淘汰不规范企业和不合格产品,净化口腔医疗器械市场。略……

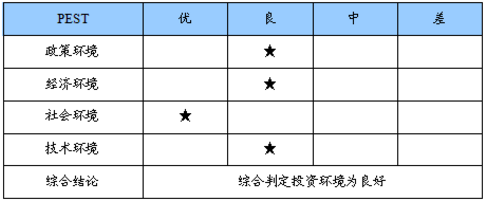

第五节 投资环境(PEST)分析

一、政策环境

1、政策

1)《医药工业“十二五”规划》

《医药工业“十二五”规划》指出了未来医药工业的十大发展任务,其中涉及医疗器械的包括:全面实施新版GMP,鼓励有条件的企业开展发达国家或WHO的GMP认证;提高医疗器械上市准入的技术要求,鼓励企业增加质量研发投入;按照国际先进标准开展二次开发和再创新,提高临床疗效和安全性;提高医疗器械出口产品附加值,推动各项生产标准与国际接轨;支持有条件的企业在境外投资设厂和建立研发中心;提高利用外资的质量加快国际化步伐。建立基于信息技术的新药研发平台,提升医疗器械的数字化、智能化、高精准化水平。“十二五”期间医药工业所面临的国内外良好的发展环境,为实现医疗器械行业这些发展任务提供了更多支持。

医疗器械,包括医学影像设备、体外诊断仪器及试剂、急救及外科手术设备、专科用医疗设备、基层医疗卫生机构及家庭用普及型医疗器械、康复医疗器械、人工器官和组织工程产品、体内植入物和治疗用医用材料在内的八大类产品都将得到关注。

2)《医疗器械科技产业“十二五”专项规划》

《医疗器械科技产业“十二五”专项规划》指明“十二五”期间医疗器械产业的重点产品方向、重点布局任务和政策保障措施,预期“十二五”期间拉动新增医疗器械产值2000亿元,形成8-10家产值超过50亿元的大型医疗器械产业集团;有效满足基层医疗和常规诊疗需求。

扶持产业龙头:扶持大型医疗器械龙头企业成为重点任务,《规划》表示,“十二五”期间科技进步和示范应用带来的新增医疗器械产值将达2000亿元,形成8-10家产值超过50亿元的大型医疗器械产业集团,出口额占国际市场总额比例将提高到5%以上。

在产业目标方面,《规划》将重点支持10-15家大型医疗器械企业集团,扶持40-50家创新型高技术企业,建立8-10个医疗器械科技产业基地和10个国家级创新医疗器械产品示范应用基地,完善产业链条,优化产业结构,提高市场占有率,显著提升医疗器械产业的国际竞争力。

在产品目标方面,创制50-80项临床急需的新型预防、诊断、治疗、康复、急救医疗器械产品,重点开发需求量大、应用面广以及主要依赖进口的基础装备和医用材料,积极发展慢性病筛查、微创诊疗、再生修复、数字医疗、康复护理等新型医疗器械产品。

2、法规

国家近年内相继出台了《医疗机构口腔诊疗器械消毒技术操作规范》、《医药工业“十二五”规划》、《医疗器械生产质量管理规范》、《医疗器械生产质量管理规范无菌医疗器械实施细则(试行)》和《医疗器械生产质量管理规范植入性医疗器械实施细则(试行)》。

二、经济环境

2011年,面对复杂多变的国际形势和国内经济运行出现的新情况新问题,党中央、国务院以科学发展为主题,以转变发展方式为主线,坚持实施积极的财政政策和稳健的货币政策,不断加强和改善宏观调控,国民经济继续朝着宏观调控预期方向发展,实现了“十二五”时期经济社会发展良好开局。

全年国内生产总值471564亿元,按可比价格计算,比上年增长9.2%。分季度看,一季度同比增长9.7%,二季度增长9.5%,三季度增长9.1%,四季度增长8.9%。分产业看,第一产业增加值47712亿元,比上年增长4.5%;第二产业增加值220592亿元,增长10.6%;第三产业增加值203260亿元,增长8.9%。从环比看,四季度国内生产总值增长2.0%。

1、农业生产稳定增长,粮食连续八年增产

全年全国粮食总产量达到57121万吨,比上年增产2473万吨,增长4.5%,连续八年增产。其中,夏粮产量12627万吨,比上年增长2.5%;早稻产量3276万吨,增长4.5%;秋粮产量41218万吨,增长5.1%。全年棉花产量660万吨,比上年增长10.7%;油料产量3279万吨,增长1.5%;糖料产量12520万吨,增长4.3%。全年猪牛羊禽肉产量7803万吨,比上年增长0.3%,其中猪肉产量5053万吨,比上年下降0.4%。生猪存栏46767万头,比上年增长0.7%;生猪出栏66170万头,比上年下降0.8%。全年禽蛋产量2811万吨,比上年增长1.8%;牛奶3656万吨,增长2.2%。

2、工业生产平稳较快增长,企业利润继续增加

全年全国规模以上工业增加值按可比价格计算比上年增长13.9%。分登记注册类型看,国有及国有控股企业增加值比上年增长9.9%,集体企业增长9.3%,股份制企业增长15.8%,外商及港澳台商投资企业增长10.4%。分轻重工业看,重工业增加值比上年增长14.3%,轻工业增长13.0%。分行业看,39个大类行业增加值全部实现比上年增长。分地区看,东部地区增加值比上年增长11.7%,中部地区增长18.2%,西部地区增长16.8%。分产品看,全年468种产品中有417种产品比上年增长。其中,发电量增长12.0%,钢材增长12.3%,水泥增长16.1%,十种有色金属增长10.6%,乙烯增长7.4%,汽车增长3.0%,其中轿车增长5.9%。全年规模以上工业企业产销率达到98.0%,比上年下降0.1个百分点。规模以上工业企业实现出口交货值101946亿元,比上年增长16.6%。12月份,规模以上工业增加值同比增长12.8%,环比增长1.1%。

1-11月份,全国规模以上工业企业实现利润46638亿元,同比增长24.4%。在39个大类行业中,36个行业利润同比增长,3个行业利润同比下降。1-11月份,规模以上工业企业主营业务成本占主营业务收入的比重为84.98%,比前三季度微降0.09个百分点。11月份,规模以上工业企业主营业务收入利润率为7%。

3、固定资产投资保持较快增长,投资结构继续改善

全年固定资产投资(不含农户)301933亿元,比上年名义增长23.8%(扣除价格因素实际增长16.1%)。其中,国有及国有控股投资107486亿元,增长11.1%。分产业看,第一产业投资6792亿元,比上年增长25.0%;第二产业投资132263亿元,增长27.3%;第三产业投资162877亿元,增长21.1%。在第二产业投资中,工业投资129011亿元,比上年增长26.9%;其中,采矿业投资11810亿元,增长21.4%;制造业投资102594亿元,增长31.8%;电力、燃气及水的生产和供应业投资14607亿元,增长3.8%。全年基础设施(不包括电力、燃气及水的生产与供应)投资51060亿元,比上年增长5.9%,增速比上年回落14.3个百分点。分地区看,东部地区投资比上年增长21.3%,中部地区增长28.8%,西部地区增长29.2%。从到位资金情况看,全年到位资金334219亿元,比上年增长20.3%。其中,国家预算内资金增长10.8%,国内贷款增长3.5%,自筹资金增长28.6%,利用外资增长8.2%,其他资金增长9.0%。全年新开工项目计划总投资240344亿元,比上年增长22.5%;新开工项目332931个,比上年增加431个。从环比看,12月份固定资产投资(不含农户)下降0.14%。

4、房地产开发呈回落态势,商品房销售增速回落

全年全国房地产开发投资61740亿元,比上年名义增长27.9%(扣除价格因素实际增长20.0%),增速比前三季度回落4.1个百分点,比上年回落5.3个百分点;其中住宅投资增长30.2%,分别回落5.0和2.6个百分点。房屋新开工面积190083万平方米,比上年增长16.2%,增速比前三季度回落7.5个百分点,比上年回落24.4个百分点;其中住宅新开工面积增长12.9%,分别回落8.4和25.8个百分点。全国商品房销售面积109946万平方米,增长4.9%,增速比前三季度回落8.0个百分点,比上年回落5.7个百分点;其中住宅销售面积增长3.9%,分别回落8.2和4.4个百分点。全国商品房销售额59119亿元,增长12.1%,增速比前三季度回落11.1个百分点,比上年回落6.8个百分点;其中住宅销售额增长10.2%,分别回落11.0和4.6个百分点。全年房地产开发企业土地购置面积40973万平方米,比上年增长2.6%,增速比上年回落22.6个百分点。全国商品房待售面积27194万平方米,增长26.1%,增速比上年加快18.0个百分点。全年房地产开发企业本年资金来源83246亿元,比上年增长14.1%,增速比前三季度回落8.6个百分点,比上年回落12.1个百分点。其中,国内贷款增长与上年持平,自筹资金增长28.0%,利用外资增长2.9%,其他资金增长8.6%。

5、市场销售平稳增长,汽车销售回落幅度较大

全年社会消费品零售总额181226亿元,比上年名义增长17.1%(扣除价格因素实际增长11.6%)。其中,限额以上企业(单位)消费品零售额84609亿元,比上年增长22.9%。按经营单位所在地分,城镇消费品零售额156908亿元,比上年增长17.2%;乡村消费品零售额24318亿元,增长16.7%。按消费形态分,餐饮收入20543亿元,比上年增长16.9%;商品零售160683亿元,增长17.2%。在商品零售中,限额以上企业(单位)商品零售额78164亿元,增长23.2%。其中,汽车类增长14.6%,增速比上年回落20.2个百分点;家具类增长32.8%,回落4.4个百分点;家用电器和音像器材类增长21.6%,回落6.1个百分点。12月份,社会消费品零售总额同比名义增长18.1%(扣除价格因素实际增长13.8%),环比增长1.41%。

6、进出口保持较快增长,外贸顺差继续收窄

全年进出口总额36421亿美元,比上年增长22.5%;出口18986亿美元,增长20.3%;进口17435亿美元,增长24.9%。进出口相抵,顺差1551亿美元,比上年减少264亿美元。贸易方式继续改善。进出口总额中,一般贸易进出口19246亿美元,增长29.2%,占进出口总额的52.8%,比上年提高2.7个百分点;加工贸易进出口13052亿美元,增长12.7%。出口额中,一般贸易出口9171亿美元,增长27.3%;加工贸易出口8354亿美元,增长12.9%。进口额中,一般贸易进口10075亿美元,增长31%;加工贸易进口4698亿美元,增长12.5%。

7、货币供应量平稳回落,新增贷款有所减少

12月末,广义货币(M2)85.2万亿元,比上年末增长13.6%,增速比上年末回落6.1个百分点;狭义货币(M1)29.0万亿元,增长7.9%,回落13.3个百分点;流通中现金(M0)5.1万亿元,增长13.8%,回落2.9个百分点。全年金融机构人民币各项贷款余额54.8万亿元,新增人民币各项贷款7.5万亿元,比上年少增3901亿元。人民币各项存款余额80.9万亿元,各项存款增加9.6万亿元,比上年少增2.3万亿元。

8、市场物价同比上涨,7月份后同比涨幅连续回落

全年居民消费价格比上年上涨5.4%。其中,城市上涨5.3%,农村上涨5.8%。分类别看,食品上涨11.8%,烟酒及用品上涨2.8%,衣着上涨2.1%,家庭设备用品及维修服务上涨2.4%,医疗保健和个人用品上涨3.4%,交通和通信上涨0.5%,娱乐教育文化用品及服务上涨0.4%,居住上涨5.3%。7月份居民消费价格同比涨幅达到高点6.5%后,涨幅连续回落。12月份,居民消费价格同比上涨4.1%,环比上涨0.3%。全年工业生产者出厂价格比上年上涨6.0%,12月份同比上涨1.7%,环比下降0.3%。全年工业生产者购进价格比上年上涨9.1%,12月份同比上涨3.5%,环比下降0.4%。

9、城乡居民收入稳定增长,农村居民收入增速快于城镇

全年城镇居民人均总收入23979元。其中,城镇居民人均可支配收入21810元,比上年名义增长14.1%,扣除价格因素,实际增长8.4%。在城镇居民人均总收入中,工资性收入比上年名义增长12.4%,转移性收入增长12.1%,经营净收入增长29.0%,财产性收入增长24.7%。农村居民人均纯收入6977元,比上年名义增长17.9%,扣除价格因素,实际增长11.4%。其中,工资性收入比上年名义增长21.9%,家庭经营收入增长13.7%,财产性收入增长13.0%,转移性收入增长24.4%。全年城乡居民收入比为3.13:1(以农村居民人均纯收入为1,上年该比值为3.23:1)。全年农民工总量25278万人,比上年增加1055万人,增长4.4%;其中本地农民工9415万人,外出农民工15863万人。外出农民工月均收入2049元,比上年增长21.2%。

10、人口总量低速增长,城镇人口首超农村

2011年末,中国大陆总人口(包括31个省、自治区、直辖市和中国人民解放军现役军人,不包括香港、澳门特别行政区和台湾省以及海外华侨人数)134735万人,比上年末增加644万人。出生人口1604万人,人口出生率为11.93‰;死亡人口960万人,人口死亡率为7.14‰;人口自然增长率为4.79‰。从性别结构看,男性人口69068万人,女性人口65667万人;总人口性别比为105.18(以女性为100,男性对女性的比例);出生人口性别比为117.78,比上年末下降0.16。从年龄构成看,60岁及以上人口18499万人,占总人口的13.7%,比上年末提高0.47个百分点;65岁及以上人口12288万人,占总人口的9.1%,比上年末增加0.25个百分点;15-64岁劳动年龄人口100283万人,占总人口的比重为74.4%,比上年末微降0.10个百分点。从城乡结构看,城镇人口69079万人,比上年末增加2100万人;乡村人口65656万人,减少1456万人;城镇人口占总人口比重达到51.27%,比上年末提高1.32个百分点。

三、社会环境

口腔兼有健康和美丽的两个概念,具有很好的市场概念和运作空间,无论是从人口的数量、口腔疾病的普遍性,还是从牙医的市场需求状况、口腔医疗行业和其他相关产业的联系、合作、互补性等方面考虑,不管是现在还是将来,随着人们经济生活、文化消费水平的提高以及对口腔健康的认识,中国的口腔医疗产业都是一个快速发展、具有巨大市场潜力的好产业。

四、技术环境

牙科拔髓针属于口腔医疗器材一种。在口腔医疗产业中,医疗器材制造行业和口腔医疗消费服务的发展是相辅相成的,由于牙科拔髓针服务技术长期进展缓慢,产业界对相关的牙科拔髓针研发、投资积极性不高,产品更新换代慢,基本处于一种低水准的重复循环建设发展状态,大部分高层次的牙科拔髓针基本依靠进口。

五、投资环境综合结论

第六节 投资风险分析

1、政策风险

行业准入政策、以及行业政策的走向都将对企业今后的生产经营产生较大的影响,特别是医疗器械、牙科用器械产业准入政策,技术标准。由于国家对医疗行业的调控政策的加强,对行业及相关产业链建立准入政策,或者对一些生产能力较弱的企业进行淘汰等产生政策风险。

2、市场风险

市场风险是主要原材料的价格波动和市场需求变化带来的风险。市场上主要原材料的采购成本波动将直接导致公司上述产业生产成本的相应波动,进而影响公司效益。而商品价格是根据市场的供求关系而决定的,一旦消费者的需求偏好改变,或者有其他企业的更好的产品而导致产品的消费量下降,企业不得不采取低价策略时,企业的利润会出现下滑。

3、技术风险

技术风险是指随着科学技术的发展,生产方式的改变而发生的风险。对于牙科拔髓针的技术风险主要包括由于技术要求提高,企业在短时期内不能提高生产技术,不能最终满足消费者和市场的更高要求而产生的风险。提高我国的牙科拔髓针技术,发展拥有自主知识产权的牙科拔髓针技术,加快牙科拔髓针相关工艺技术和生产设备的研发,打破国外企业的制约,已成为我国牙科拔髓针产业健康发展的关键。

4、管理风险

我们对不同阶段管理风险控制的程度有一个大概的统计,基本上是:事前控制:100%,事中控制:85%,事后控制:15%。可见事前对风险和危机进行控制是最有效的。因此,企业加强风险控制,建立人力资源风险管理体系,其重点也在于建立事前的风险防范和事中风险监控机制。企业必须培养事前风险防范的意识,监督体制的建立和实际运作,建立完善的数据记载机制,对记载数据进行分析并合理利用。

5、财务风险

公司经营资金主要靠自有资金和银行贷款解决,银行贷款在很大程度上受国家宏观经济政策特别是金融政策等外部因素的制约。因此在公司经营规模逐渐扩大的情况下,不排除由于融资能力的限制出现资金紧张、影响公司经营的可能。

2012年国家贷款利率政策的变化,将会影响公司的融资成本。随着国家从紧货币政策的实施,银行贷款利率的上浮,公司的融资成本将不断增加,从而有可能影响公司的效益。

财务管理制度的建立公司财务控制的有力保障。但是财务管理制度及财务人员的岗位责任制需要不断的完善和发展,需要不断落实和监督。一旦出现公司相关人员在执行有关规章制度时由于未能正确理解和把握相关规定而导致的财务制度不能有效贯彻执行,公司将会面临财务的内部控制风险。略……

上一篇 : 塑料薄膜制造项目市场分析

下一篇 : 电气自动化项目市场分析