当前位置>中经研究 >

石墨矿项目市场分析

发布时间 2019-02-28 13:56:25 来源:中经纵横

第一节 2010-2011年中国石墨矿行业竞争现状分析

一、石墨矿价格竞争分析

价格竞争是指企业运用价格手段,通过价格的提高、维持或降低,以及对竞争者定价或变价的灵活反应等,来与竞争者争夺市场份额的一种竞争方式。长期以来,价格竞争一直深受商品生产者、经营者重视。

中国是世界上最大的鳞片石墨生产国,同时也是世界上最大的鳞片石墨出口国,左右着石墨市场的价格。鳞片石墨产品大部分供应耐火材料工业使用,而大部分耐火材料又是供应钢铁工业消费。就耐火级鳞片石墨而言,产品的纯度、鳞片的尺寸常常决定着产品的市场销售价格。中国在今后几年仍将是鳞片石墨生产和出口的大国。中国因有特殊的资源优势和人力优势,鳞片石墨产品价格低,但质量不高,因此一些消费者便使用国内和国外的混合物,以达到质量和价格的平衡。

二、石墨矿技术竞争分析

中国主要国有矿山企业目前有40多个,其他经济类型石墨矿企业有百余个,一般规模都比较小。中国晶质石墨矿都采用露天开采,目前尚无地下开采的实例;隐晶质石墨矿多为地下开采。

晶质石墨天然可浮性较好,在中国基本上都是采用浮选方法进行选矿。由于石墨鳞片的大小是其最重要的质量指标之一,因此在选别方法上采用多段磨矿、多次选别的工艺以便尽早选出大鳞片石墨。浮选常用捕收剂为煤油、柴油等,起泡剂为二号油、四号油等,调整剂为石灰、碳酸钠,抑制剂为水玻璃。隐晶质石墨晶体极小,石墨颗粒常常嵌布在粘土中,分离很困难。由于原矿品位高(一般含碳60%~80%),因此许多石墨矿山将采出的矿石直接进行粉碎加工,出售石墨粉产品。

从开采和选矿技术来看,我国石墨矿企业技术差距不是很大,一般都采用比较成熟的方法进行开采和加工。也有一部分企业开发创新新的方法来提高含碳量,但方法还在试用中,有待进一步完善和推广。

三、石墨矿成本竞争分析

成本竞争是企业竞争的重要方面。只有提高成本竞争力,企业才有了竞争基础,也才可能获得持续发展。成本领先的有效性基于其他方面能达到与竞争者相同或相近水平或至少行业平均水平。竞争优势可以来源于成本优势。如果企业进行所有价值活动的累计成本低于竞争者的成本,企业就具有成本优势。如果企业成本优势的来源对竞争者来说是难以复制或模仿的,其持久性就会存在。如果企业向买方提供可以接受的价格水平,以使其成本优势不为售价低于竞争者而抵消,成本优势就会带来超额收益。

第二节 2010-2011年中国石墨矿产业集中度分析

一、石墨矿市场集中度分析

中国生产的石墨制品品种较多,根据其生产工艺和用途不同,主要有胶体石墨、可膨胀石墨及其制品、碳素石墨制品和石墨坩埚等深加工产品。中国石墨消费目前仍处于低水平状态,其主要消费领域为:钢铁和铸造业、耐火材料、电导材料、铅笔芯、化工及汽车制造方面的石墨密封材料。

钢铁行业大发展,促进耐火行业的发展,又直接拉动石墨矿工业,促进石墨市场发展。因为耐火行业需求石墨量,能占石墨总销量的1/3强,因此石墨工业的发展是受耐火行业发展的拉动。

二、石墨矿区域集中度分析

保有储量的石墨矿产地分布于22个省、直辖市、自治区中,按保有储量的多少,晶质石墨矿依次分布于黑龙江、四川、山东、河南、内蒙古、陕西、山西、云南、西藏、江西、湖北、吉林、甘肃、辽宁、海南、福建、河北、新疆、广东、安徽20个省、自治区;隐晶质石墨矿分布于湖南、吉林、广东、陕西、黑龙江、北京6个省、直辖市。其中:陕西、广东、吉林、黑龙江4省既有晶质石墨矿,又有隐晶质石墨矿产出。略……

第三节 2010-2011年世界石墨矿行业运行概况

一、世界石墨矿行业市场特点分析

世界科学技术进步促进了石墨产业发展,膨胀石墨等高新技术石墨矿产品不断被研究开发应用,不但使石墨矿应用范围扩展,也使得许多工业产品性能更优更好;虽然终端工业产品外表不见石墨,但是,从电池、到汽车及核电站,都有石墨产品在发挥辅助作用。钢铁工业是石墨矿产品消费量最大的工业部门,世界钢铁工业发展变化趋势基本上可以预示石墨矿总需求量的变化方向。

二、世界石墨矿行业市场供需分析

近10年来,世界石墨产量经历了由缓慢下降至逐年增长的过程,总体上呈增长趋势。中国、印度、墨西哥等国家产量均有所增加。世界石墨产量的绝大部分消费都集中在日本、美国、德国和英国等工业发达国家,这些国家每年的石墨消费量约占世界总消费量的30%左右。在过去的几年中,世界石墨的消费量一直保持相对稳定。其主要消费领域为:耐火材料占总消费量的26%,铸造15%,润滑剂14%,制动衬片13%,铅笔7%,其他(碳刷、电池、膨胀石墨等)25%。从目前形势看,近期内石墨尚难有大的、新的应用领域,因此,国际市场对石墨的需求不会有太大的增长。当前世界石墨供给日益扩大,除前已述及的主要生产国外,加拿大、挪威、马达加斯加、莫桑比克、津巴布韦等国生产的石墨也越来越多地进入国际市场。

三、石墨矿主要产品价格分析

石墨矿主要产品价格走势:

天然鳞片石墨:2000-4000元/吨

高纯鳞片石墨:3000-8000元/吨

膨胀石墨:3000-12000元/吨

石墨电极:9000-20000元/吨

石墨耐火砖:2000-20000元/吨

第四节 2009-2010年世界主要国家石墨矿行业发展情况分析

一、韩国

韩国资源公司已经决定与朝鲜的Samcholli公司共同开发朝鲜的龙湖(Yongho)石墨矿,韩国负责提供机械设备,朝鲜负责项目资金,预计每年生产90000-100000吨石墨,现在产能已经超过30000吨,产品全部销往韩国,以取代目前从中国进口的石墨。

二、德国

德国西格里碳素集团是全球最大的碳石墨原材料及相关产品供应商。发展最快的西格里碳素业务分支之一“碳素与石墨”(Carbon&Graphite)以钢铁工业用到的石墨电极为主要产品,是西格里碳素历来传统支柱业务板块。与之相比,新型业务板块“特种石墨应用”(Specialties)的发展更耐人寻味,一定程度上很好解释了近期工业发展的几大趋势。西格里碳素的此业务分支为众多行业提供高技术含量的碳石墨相关产品,例如电子半导体行业、汽车及机械、高温应用碳石墨、能源/化工/冶金等工业用碳石墨,以及防腐工艺技术设备及产品。

三、印度

印度为世界第二大天然石墨生产者,但其12万吨的产量仅为中国的七分之一。国内主要是面向铸造与坩埚消费。主要生产邦是奥里萨和拉贾斯坦、安德拉、比哈尔、古吉拉特及泰米尔纳德也生产天然石墨。奥里萨产量占全印度的65-75%。奥里萨主要石墨运作者有:阿格拉瓦尔石墨工业(AgrawalGraphiteIndustries),其甘若达尔(Ganjaudar)和泰姆里马尔(Temrimal)的矿点生产;TP矿产公司(TPMineralsPvtLtd),矿点在富尔巴尼(Phulbani)、马达古达尔夫(Madagudarf)和萨尔吉帕里(Sargipali)附近。两个企业都生产鳞片石墨及粉状产品。

四、巴西

国家石墨公司(NationaldeGrafiteLtda)为巴西最主要生产者及世界最大石墨生产者之一。这家公司在米纳斯吉拉斯的三个大型鳞片石墨矿床开采,年产7万吨天然石墨,实际上它提供着巴西所有的天然石墨。在接近矿点的地方它拥有三个加工厂:萨尔托达迪维萨(SaltoDaDivisa)、派德拉亚朱尔(PedraAzul)和伊塔派斯里卡(ltapecerica),这三家工厂都离以下几个大港口不远:里约热内卢、桑托斯、维多利亚和萨尔瓦多。其产品系列包括:“格拉夫雷克(Graflake)”,供镁碳耐火材料、铝碳耐火材料和坩埚使用;“格拉费恩(Grafine)”,供耐火材料、刹车器衬里和刹车片及铅笔应用;还有“迈可罗格拉夫(Micrograf)”,用于碳刷及特种润滑剂等。巴西另一个重要石墨生产者是格拉费塔公司(GrafitaMGLtda),它也位于巴西的米纳斯吉拉斯。略……

第五节 2010-2014年中国石墨矿行业发展趋势分析

一、中国石墨矿行业技术开发方向

石墨超细深加工技术的重要性随着科学技术的发展,各工业部门对新材料及各种工业原料的要求越来越高,粉体技术作为一个生产环节,早已应用于各工业部门,而石墨超细深加工技术是与现代高科技和新材料的发展密切相关的,在工业发达国家已愈来愈显示出其强大的生命力。

由于现代产业发展到对石墨要求的提高是超细深加工利用技术发展的原动力;同时,现代科技革命和产业发展提高了石墨超细深加工业自动控制、质量检测的技术水平。微型计算机的发展推进了石墨超细深加工业的自动化控制水平和产品质量的提高,使超细深加工产品的性能及质量检测手段更加可靠。

二、中国石墨矿行业价格预测分析

从现状分析,随着耐火材料生产技术进步,耐火材料寿命延长,单位钢铁生产耐火材料消耗将减少。世界钢铁工业对石墨总需求量将趋于稳定,而石墨矿新应用领域的石墨消耗量在短期也不可能有太大的增长,虽然肯定会呈现稳步增长趋势,但短期内不足于形成左右甚至影响石墨矿供应和石墨矿价格的主要因素,近年来钢铁的需求(价格)走势直接影响了石墨矿的价格,进而被动的影响着负极材料厂商的原材料成本。事实上,石墨矿的价格涨价时机落后于钢铁的涨价时点,其中主要原因是石墨的主要消费群体——耐火材料厂一直在高投入、高污染、低利润的环境下运行,封杀了石墨的价格上涨空间,使得石墨原材料企业本身大部分时间也只能在低利润和越来越严厉的环保安全要求双重压力的环境下运行,企业生存靠的是企业的规模效应和成本控制能力。因此近期石墨矿需求和价格的上升趋势固然受国内其他原材料价格的上涨影响,其中的非理性因素也是客观存在的,如果因为现实需求和利润空间的真正提升带动了国内过剩产能的发挥乃至全球其他国家和地区石墨矿行业的再度过热发展,停产的石墨矿企业有可能恢复生产。

三、2010-2014年中国其他非金属矿采选业预测分析

我国其他非金属矿产资源的特点是:东部地区探明储量增幅减缓,大部分矿山进入中晚期,储量和产量逐年降低,接替资源勘探不足,但东部地区对其他非金属矿资源的需求量较大;西部地区资源储量丰富,地质工作程度浅、推断储量大,开发利用的自然条件差,市场需求量少;东北部地区部分资源储量丰富,品位好,开发利用起步早,具有较大的发展空间。

目前,我国其他非金属矿工业已基本建立起勘探、开采、加工、销售、研发的工业体系,非金属矿工业已成为国家的支柱产业,出口创汇的产业。我国的石墨、萤石、重晶石、硅灰石、石材等产品在国际市场上占有较大的份额,出口非金属矿产品品种已有100多种。

其他非金属矿工业的发展,促进了相关行业的发展和提高。我国其他非金属矿的开发涉及到原建材、地矿、冶金、化工、机电、煤炭、核工业、轻工、有色等多个行业,各行业根据各自的条件,开发了不同品种的产品,形成了多行业开发的格局。当前,我国其他非金属矿业与世界先进水平的差距逐步缩短,已拥有比较成熟的加工高纯石墨、石英、硅藻土、高岭土、膨润土、云母制品、重质碳酸钙等生产技术;能生产各类超细粉碎与精细分级技术装备,一些设备的性能及工艺技术接近或达到国际先进水平;能生产汽车、机电、环保等行业所需的石墨密封材料、石墨导电涂料、石墨润滑材料、石棉摩擦材料、防火隔热材料、催化、吸附与过滤材料、分子筛、防辐射、高硬、高耐磨材料等。

第六节 2011-2015年中国石墨行业市场预测分析

一、石墨供应预测分析

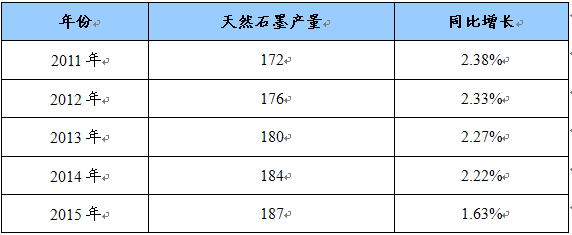

2011-2015年中国天然石墨产量预测

单位:万吨

二、石墨需求预测分析

2011-2015年中国天然石墨需求量预测

单位:万吨

三、石墨进出口预测分析

2011-2015年中国石墨进出口预测

单位:千克,美元

第七节 2010-2014年中国石墨矿行业竞争格局预测

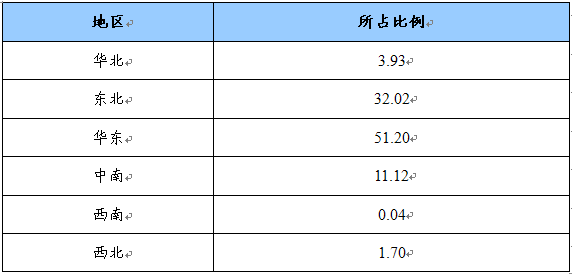

石墨矿采选行业竞争区域分布

单位:%

我国石墨矿行业总体研发能力和技术水平较低,与国外先进水平相比差距较大。石墨矿产业研发投入少,技术力量薄弱,由此导致行业资本利润率低下,并且随着矿产可用资源的减少,我国石墨矿产品的进口力度将逐渐加大。由于中国在高端石墨矿市场没有话语权,国内企业以卖资源积累的资本也将不断被削弱,企业后续发展能力下滑。略……

上一篇 : 葡萄酒项目市场分析

下一篇 : 石英矿项目市场分析