当前位置>中经研究 >

铜粉项目市场分析

发布时间 2019-01-04 08:46:36 来源:中经纵横

第一节 产品定义、性能及应用特点

1、铜粉产品定义

铜粉是一种有色金属粉末,和铜只是在不同状态下的同种物体,由于漫反射的关系,常态下呈深红色。

2、性能

铜粉具有导电性、导热性、耐腐蚀性等物理化学特性,常用于制造化学用具、电力用具、建筑材料和其他工业装置及用具等。

3、应用特点

铜粉作为粉末冶金制造的重要原料,应用范围广泛。主要应用在金刚石工具、粉末冶金零件、碳刷及其它领域;近年家用电器表面喷涂,汽车表面涂装,陶瓷及工艺美术制作,高档建筑内外墙体、室内装饰等,也开始大量使用铜粉和高品质仿金铜合金粉。受日趋严格的环保要求,化学镀铜和电镀铜也逐步被高档铜合金粉所替代。

第二节 发展历程

铜粉是粉末冶金制品生产使用的重要原料。国际工业性铜粉的生产开始于20世纪20年代,当时使用的生产方法为还原铜氧化法和电解法。50年代以后,国际上出现了新的铜粉生产方法——置换沉淀法和水冶法,后来,又出现了雾化法。

我国于1958年开始了铜粉的试制工作。当时进行的是电解铜粉的生产试验。60年代中期,电解铜粉试制获得成功并投人小批量生产。70年代中期,我国建立了第一条电解铜粉的生产线。80年代至90年代,随着我国国民经济的迅速发展,铜粉用量大幅度增加。为了满足市场需求,国内一些大型企业通过挖潜革新和进行技术改造,使铜粉产量翻了几番。在此期间,相继建立和发展了十多个铜粉生产企业,全国铜粉的生产能力达到4000t左右,年产量平均约1400t。

目前,我国铜粉市场供不应求,出现缺口,应用领域也在扩大。近年家用电器表面喷涂,汽车表面涂装,陶瓷及工艺美术制作,高档建筑内外墙体、室内装饰等,也开始大量使用铜粉和高品质仿金铜合金粉。受日趋严格的环保要求,化学镀铜和电镀铜也逐步被高档铜合金粉所替代。略……

第三节 上游行业发展状况分析

上游行业——铜矿

1、铜精矿产量增速加快

2008年1-7月份,我国铜精矿(金属量)产量达到50.87万吨,同比增长14.5%或6.45万吨,与去年同期相比,高出7.3个百分点,2007年前七个月比上一年同比增长8.2%。从地区看,主要是以下省、自治区铜精矿产量增长较快,内蒙古:21.8%;安徽:44.0%;云南:22.1%;甘肃:45.4%;青海:136.2%。全国第一大铜精矿生产企业江西铜业公司,2008年1-7月份铜精矿产量为9.4万吨,同比仅增长0.36%,国内其他主要铜企业铜精矿生产情况如下:云铜8.25万吨,同比增长22.87%;铜陵2.88万吨,同比增长10.73%;大冶1.24万吨,同比减少0.44%;中条山1.55万吨,同比减少5.89%。上述五家铜企业今年前七个月合计生产铜精矿23.3万吨,同比增长8.2%,其产量占全国同期铜精矿产量的45.8%。由上述情况不难看出,我国传统的几大铜企业除了云铜之外,铜精矿产量增长有限,或者说净增量不大,仅1.8万吨,其余的增加主要来自于青海,与去年同比净增0.65万吨;安徽2.1(含铜陵增加的0.3万吨)万吨;甘肃1.1万吨。

2、进口

从进出口的角度讲,2008年第一季度进口铜精矿136.91吨,进口精炼铜38.18万吨,分别较上年同期增长(下降)32.24%和-21.03%。因为随着国内产能的释放,对铜精矿的进口量快速增加,而国内消费没有跟上,加之国内精炼铜产量快速增加,国内对进口铜的需求同比出现下降。

虽然铜矿石(含铜量)产量出现较快的增速,但冶炼产能的快速增加使得国内铜精矿的自给率不升反降。自2005年2月至2008年4月,我国铜精矿的平均自给率水平为24.51%,2008年一季度我国铜精矿的平均自给率为22.77%,低于历史平均水平。

3、产量预测

目前,我国铜矿石的依存度较高,已经仅次于铁矿石。2008年一季度我国铜矿石(含铜量)产量为18.4万吨,较上年同期增长11.41%,精炼铜产量为82.4万吨,较上年同期增长24.14%,均出现两位数字的上涨。

根据目前市场对铜的需求,预测,2008、2009年铜矿石产量将分别达到1640.9万吨和1791.9万吨,分别增长6.18%和9.20%,而从1960年以来全球铜矿石产量平均增速为3.23%,也就是说2008、2009年铜矿石产量增速远远超过历史平均增速水平。

据预计,2008、2009年精炼铜产量将分别达到1857.8万吨和1987.8万吨,分别增长2.7%和7.0%,2009年精炼铜产量增长速度较快,远远高于历史平均3.11%的增长率水平。

第四节 下游产业发展情况分析

1、金刚石工具发展现状

金刚石工具广泛应用于地质勘探、石材、机械、汽车及国防工业等各个领域,机械加工用的磨具、地质钻头及石材锯切工具的制造工艺水平已有很大提高。产品已形成系列化、标准化,品种规格齐全,产品质量稳定,部分产品在国际市场上具有一定的竞争力。

金刚石单晶绝大多数是用来制作各种金刚石工具,其种类很多。我国生产的金刚石锯切工具品种规格齐全,质量稳定。据统计,近几年来金刚石钻探工具的市场需求量约为12~15万支,基本上可满足市场需求;随着建筑业的发展和家用空调的普及,用于管线安装和空调整机安装及旧楼改造,施工用金刚石薄壁工程钻头需求量也在日益增加,用于石油、煤田勘探的PDC钻头的需求量也相应增加,我国所生产的金刚石复合片在质量上还不过关,有待于进一步研究改进,不断提高产品质量,改变目前PDC钻头依赖进口的局面。在机械加工中,金刚石砂轮、PCD工具刀具、珩磨油石、修整滚轮、拉丝模等都得到广泛应用:树脂结合剂金刚石砂轮用量很大,年产量约为100万片以上;金刚石聚晶拉丝模的性能优于天然金刚石模和硬质合金模,因此在拉丝行业中应用很多,尤其是CVD金刚石拉丝模的出现,为控制15mm以下的线材提供了可靠的拉丝工具。PCD刀具是主要用于有色金属与非金属材料的加工,据报道,PCD刀具在汽车、摩托车、家用电器、木材加工及通用机械等行业中的需求量逐年增加,据统计,至1997年的需求量已达26000把,尤其是在木材加工,PCD刀具的潜在市场很大,有待我们进一步开发。金刚石修整滚轮是一种技术含量很高的高科技产品,预计今后的需求量将会更大。

2、电力设备发展现状

1)行业整体保持稳定增长

2008年1~5月,我国电力设备行业的销售收入同比增长29.05%,利润总额同比增长33.63%,继续保持快速增长。主要子行业中输配电及控制设备制造业情况最好,实现收入同比增长30.84%,利润总额同比增长50.73%,而电机及锅炉等发电设备增速减慢。

2008年1~5月,我国电力设备行业毛利率水平继续小幅下滑。电力设备的原材料主要是钢材、铜、铝等金属。钢材在锅炉、汽轮机、发电机等设备成本构成中占比达50%~80%,钢价大幅上涨对上述发电设备制造加大了成本压力。

2)净利润增幅慢于营收增幅

2008年上半年,电力设备上市公司(共51家)营业收入继续保持稳步增长,共实现收入491.12亿元,同比增长19.75%;归属母公司所有者的净利润34.28亿元,同比增长7.44%。

净利润增长明显慢于收入增长。从行业总体来分析,主要有两方面原因:一是受原材料涨价影响,毛利率有所下降,2008年上半年毛利率由2007年同期的20.68%下降至19.69%,同比下降0.99个百分点;另一方面在于费用同比上升较快,尤其是由于国家实行货币紧缩政策,财务费用同比增长了61.44%。

3、汽车发展现状

1)我国汽车产销分析

继2006年全国汽车产销量突破700万辆大关后,2007年超过870万辆已成定局,2008年仍将保持两位数的增长,汽车产销量可望首次突破1000万辆大关。

2008年上半年,我国汽车行业克服雪灾、震灾以及原材料价格上涨带来的不利影响,汽车产销首次双双突破500万辆大关。

统计显示,2008年上半年,国产汽车产销519.96万辆和518.22万辆,同比增长16.71%和18.52%。与上年同期22%以上的增速相比,增幅明显回落。

2008年上半年国产商用车产销增幅高于乘用车,乘用车产销365.31万辆和360.90万辆,同比增长15.97%和17.07%;商用车产销154.65万辆和157.32万辆,同比增长18.48%和21.98%。

2008年上半年销量排名前十位的汽车生产企业依次是:上汽、一汽、东风、长安、北汽、广汽、奇瑞、江淮、哈飞和华晨。上述十家企业共销售汽车434.97万辆,占汽车销售总量的84%。

2008年上半年乘用车销量排名前十位企业依次为:上汽通用五菱、上海大众、一汽大众、上海通用、奇瑞、一汽丰田、长安、北京现代、东风日产和广州本田。上述十家企业共销售乘用车213.17万辆,占乘用车销售总量的59%。

2008年上半年商用车销量排名前十位企业依次为:北汽福田、东风、一汽、江淮、重汽、金杯股份、长安、江铃、陕汽和南汽。上述十家企业共销售商用车110.61万辆,占商用车销售总量的70%。

2)我国汽车商品进口情况分析

(1)整车进口继续保持快速增长同比增幅明显高于上年同期

2008年上半年,汽车整车进口增势不减,共进口汽车21.28万辆,同比增长53.15%,与上年同期相比,增幅提高18.22个百分点;累计进口金额77.55亿美元,同比增长75.21%,与上年同期相比,增幅提高45.90个百分点。从各月进口情况来看,1~3月进口量持续走高,4~5月进口量呈逐月下降走势,6月进口量再度突破4万辆,达到4.11万辆,为上半年最高值,总体来看,上半年各月进口量均明显高于上年同期。

从上半年汽车主要进口品种来看,越野车增幅最为明显,共进口10.85万辆,同比增长79.09%,增幅高于上年同期41.46个百分点;小型客车增幅居次,共进口1.49万辆,同比增长74.56%,增幅高于上年同期69.87个百分点;轿车增幅较上年有所减缓,共进口8.07万辆,同比增长25.81%,增幅较上年同期减缓12.83个百分点。上半年,上述三个品种共进口20.41万辆,占汽车进口总量的96%。

(2)轿车进口保持稳定增长德、日、美三国进口量继续占据最大比例

2008年上半年,轿车累计进口8.07万辆,同比增长25.81%;累计进口金额33.33亿美元,同比增长59.56%。在主要轿车进口品种中,3L以上大排量品种占最大比例,共进口3.23万辆,同比增长54.41%,占轿车进口总量的40%。1.5L~2.5L系列增幅也较为显著,共进口2.83万辆,同比增长58.12%,增幅较上年同期提升55.02个百分点,占轿车进口总量的35%。而上半年呈高速增长的2.5L~3.0L系列进口量则明显下降,共进口1.97万辆,同比下降21.38%,占轿车进口总量的24%。

从轿车主要进口国家来看,与上年同期相比,德国进口量依旧位居第一,共进口3.24万辆,占轿车进口总量的40%,较上年同期增加0.75万辆;日本超过美国居第二,共进口2.50万辆,占轿车进口总量的31%,较上年同期增加1.27万辆;美国居第三,但进口量较上年同期明显减少,共进口0.54万辆,较上年同期减少0.80万辆。

(3)越野车进口呈迅猛增长3L以上高排量品种占最大比重

2008年上半年,越野车进口10.85万辆,同比增长79.09%;进口金额35.41亿美元,同比增长1倍多,进口量和金额均超过轿车。在越野车各品种中,3L以上品种占据最大比重,共进口5.75万辆,同比增长1.1倍,占越野车进口总量的53%;排量在1.5L~2.5L系列增速最高,共进口2.24万辆,同比增长1.4倍。值得一提的是,上年同期高速增长的柴油越野车进入2008年后呈明显下降,共进口1426辆,同比下降50.84%。

在越野车各主要进口国家中,日系品种独霸市场的地位无法撼动,共进口4.78万辆,占越野车进口总量的44%,较上年同期增加1.87万辆;韩系车依旧居第二位,共进口2.12万辆,占越野车进口总量的20%,较上年同期增加0.77万辆;美系车表现也较为突出,共进口1.39万辆,占越野车进口总量的13%,较上年同期增加0.78万辆。

(4)发动机、零部件等商品进口金额保持稳定增长

2008年上半年,发动机、零部件等商品进口形势总体稳定,其中发动机进口金额8.13亿美元,同比增长16.58%;汽车零件、附件和车身累计进口金额72.01亿美元,同比增长17.58%;汽车、摩托车轮胎累计进口金额1.15亿美元,同比增长22.57%;其他汽车相关商品累计进口金额4.42亿美元,同比增长25.86%。上半年,上述四大类汽车商品共进口85.71亿美元,占汽车商品进口总额的52%。

(5)前十位主要进口国累计进口金额超过150亿美元

2008年上半年,在统计的102个进口国家和地区中,进口金额位居前十位的国家依次是:日本、德国、韩国、美国、英国、斯洛伐克、匈牙利、法国、瑞典和西班牙,进口金额分别达到56.08亿美元、47.54亿美元、14.26亿美元、12.99亿美元、6.69亿美元、4.20亿美元、3.35亿美元、3.04亿美元、2.35亿美元和1.57亿美元,与上年同期相比,法国有所下降,其他国家保持不同程度增长,其中英国同比增幅最为显著。上半年,上述十个国家共进口152.07亿美元,占汽车商品进口总额的93%,其中,日、德、韩、美四国占有率超过80%,稳居进口主导地位。

3)汽车商品出口情况分析

(1)整车出口依旧保持高速增长轿车表现更为突出

2008年上半年,汽车整车出口增势不减,共出口38.44万辆,同比增长5..37%;出口金额近50亿美元,同比增长84.84%。

在汽车出口主要品种中,轿车表现最为出色,共出口13.31万辆,同比增长98.62%。在轿车出口品种中,1L~1.5L系列占绝大部分比重,共出口7.89万辆,同比增长1.8倍,占轿车出口总量的59%;1.5L~2.5L系列出口量位居第二位,共出口4.67万辆,同比增长34.87%,占轿车出口总量的35%。

载货车出口15.15万辆,同比增长45.72%,在载货车主要品种中,5吨以下系列所占比重依旧最大,共出口10.61万辆,占载货车出口总量的70%,另外,随着国内重型载货车企业产品质量较大提升,20吨以上重型货车品种也呈现高速增长,共出口1.98万辆,同比增长2.4倍。

客车出口3.98万辆,同比增长30.75%,在客车主要品种中,9座以下小型客车品种仍为出口绝对主力,共出口2.20万辆,占客车出口总量的55%;相比较而言,30座以上大型客车增幅更为迅猛,共出口5066辆,同比增长79.77%。

2008年上半年,轿车、载货车和客车共出口32.44万辆,占汽车出口总量的84%。

(2)摩托车出口形势总体稳定上半年累计出口超过540万辆

2008年上半年,摩托车出口形势总体呈良好发展,其中出口542.45万辆,同比增长16.65%,出口金额22.86亿美元,同比增长27.20%。在摩托车出口品种中,小于250ml各系列品种仍然占最大出口比重,共出口541.97万辆,占摩托车出口总量的99.91%,出口金额22.80亿美元,占摩托车出口总额的99.72%。在这一系列中,100ml<排量≤125ml系列出口超过200万辆,达到217.33万辆,同比增长10.52%,占摩托车出口总量的40.06%;出口金额9.85亿美元,占摩托车出口总额的43.08%。排量≤50ml系列出口142.72万辆,同比增长22.66%,占摩托车出口总量的26.31%;出口金额5.72亿美元,占摩托车出口总额的25.04%,表现也较为出色。

(3)发动机出口量翻番零部件及其他相关商品出口保持快速增长

2008年上半年,发动机出口与上年比呈高速增长势头,出口量达到283.69万台,同比增长超过1倍;出口金额约7亿美元,同比增长51.88%。零部件等商品出口也继续保持快速增长,其中:汽车零件、附件及车身出口金额95.20亿美元,同比增长35.62%;汽车、摩托车轮胎出口金额35.48亿美元,同比增长26.23%;其他汽车相关产品出口金额34.98亿美元,同比增长26.45%。上半年,上述四大类汽车商品共出口17..67亿美元,占汽车商品出口总额的70%。

(4)出口金额排名前三十个国家(含地区)所占比重接近80%

2008年上半年,在统计的217个出口国家(含地区)中,出口集中度继续维持较高水平,据统计,前三十个国家(含地区)出口金额达到19..58亿美元,占汽车出口总额的79%;前二十个国家(含地区)出口金额达到170.96亿美元,占汽车出口总额的69%。在出口金额排名前十位的国家(含地区)中,与上年同期相比,美国、日本、俄罗斯、韩国出口均超过10亿美元,依旧稳居主导,越南、伊朗和乌克兰分别从第十三名、第十名和第二十五名提升至第五位、第六位和第十位,表现比较突出。上半年,出口金额排名前十位的国家依次是:美国、日本、俄罗斯、韩国、越南、伊朗、德国、英国、阿联酋和乌克兰,出口金额分别达到47.54亿美元、21.25亿美元、11.51亿美元、10.08亿美元、7.56亿美元、7.37亿美元、6.94亿美元、5.52亿美元、5.37亿美元和5.21亿美元,与上年相比,上述十国均保持明显增长,其中越南、伊朗和乌克兰增幅更为显著。上半年,上述十个国家共出口金额128.35亿美元,占汽车商品出口总额的52%。

(5)汽车企业出口增势不减自主品牌成为出口绝对主力

根据汽车生产企业上报的出口数据显示,2008年上半年,汽车生产企业出口继续呈现快速增长势头,共出口35.80万辆,同比增长62.00%。其中:乘用车出口20.06万辆,同比增长83.37%,高于行业增幅21.37个百分点;商用车出口15.74万辆,同比增长41.04%。

2008年上半年,随着企业自主研发能力的不断加强,自主品牌成为出口绝对主力,其中出口量排名前三位的企业均为自主品牌生产企业,并继续表现出旺盛的增长势头。据统计,上半年,出口量排名前十位的企业依次为:奇瑞、长城、吉利、北汽、广汽、长安、东风、一汽、哈飞和江淮,分别出口8.30万辆、3.07万辆、2.92万辆、2.51万辆、..44万辆、2.39万辆、2.29万辆、1.45万辆、1.37万辆和1.33万辆,与上年同期相比,除哈飞有所下降外,其他企业均保持快速增长势头,其中东风、吉利和北汽增幅尤为迅猛。上半年,上述十家企业共出口汽车28.07万辆,占汽车出口总量的78%。

据海关统计数据,2008年上半年我国汽车整车出口数量38.45万辆,出口金额49.98亿美元,比上年同期增长84.99%。2008年6月份我国汽车整车出口数量5.95万辆,出口金额8.76亿美元,比上年同期增长50.97%。

重点产品出口数量和金额:2008上半年,汽油小轿车(1000ml<排量≤1500ml)出口数量为7.89万辆,增长178.94%,出口金额5.88亿美元,同比增长142.75%;柴油机客车(座位≥30座)出口0.49万辆,同比增长80.47%,出口金额3.3亿美元,同比增长132.94%;汽油小轿车(1500ml<排量≤2500ml)出口4.67万辆,同比增长34.87%,出口金额3.28亿美元,同比增长29.96%。

2008年上半年我国汽车整车进口数量21.27万辆,进口金额78.07亿美元,比上年同期增长71.23%。2008年6月份我国汽车整车进口数量4.11万辆,进口金额14.96亿美元,比上年同期增长57.19%。略……

第五节 铜粉产品产量分析及预测

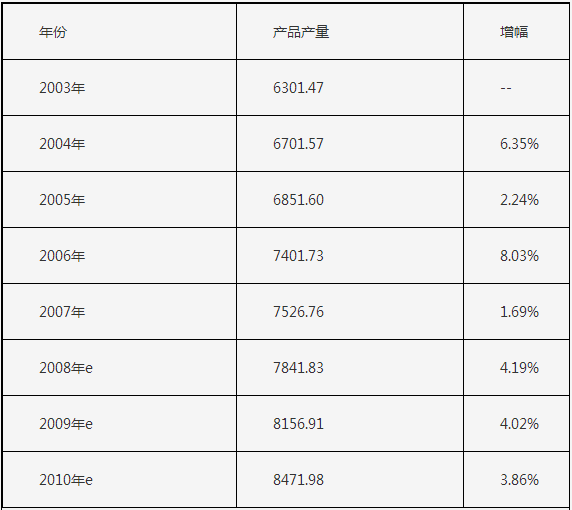

2003—2010年铜粉产品产量分析及预测表

单位:吨

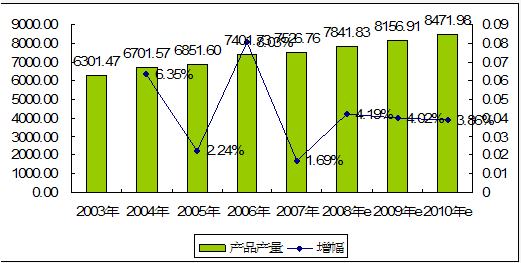

2003—2010年铜粉产品产量分析及预测图

单位:吨

第六节 铜粉市场需求分析及预测

铜粉是一种重要的粉末材料,铜粉产品因具有良好的导电、导热性能、耐蚀性能、表面光洁度和无磁性等优点,被广泛应用于金刚石工具、粉末冶金、摩擦材料、电碳制品、电工合金、金属涂料与颜料及电子浆料、导电橡胶等产品的制造领域。相关行业对铜粉的需求一直保持着相对稳定的发展趋势,从进入21世纪以来,基本保持了逐年增长的态势。

从国内市场发展前景看,铜粉产品未来仍将广泛应用于铜基粉末冶金零件以及各类材料的制造。虽然有新产品的竞争,但是铜粉的国内市场需求不会出现大的萎缩。预计未来金刚石工具、电工合金等行业对铜粉的市场需求稳中有升,其他行业对铜粉的需求也将基本维持在以往水平。而随着我国企业对国外市场的重视程度加大,开拓国际市场的动力和能力都会有所提高,因而国际市场对我国铜粉产品的需求将呈现增加态势。略……

上一篇 : 天然冰片项目市场分析

下一篇 : 硫酸项目市场分析