地块项目投资可行性报告(案例)

发布时间 2019-02-14 10:46:04 来源:中经纵横

1.2 项目建设背景及必要性

经过改革开放以来的快速发展,当前松江已进入转型发展的关键突破期。通过发展沪杭沿线产业带,打造G60松江科创走廊,加快产业结构的优化调整、淘汰落后产能、培育新兴产业、鼓励创新创业,这既是松江贯彻供给侧结构性改革的重大举措,也将是松江经济社会转型及产城深度融合发展重要战略布局。

链接全球科技创新要素,聚焦G60松江科创走廊,建设一批高水平的特色产业园区载体,打造高端、智能、关键制造产业集群。坚持制造业强区战略和质量强区战略,精准定位关键环节,松江将重点推动传统优势产业转型提升,加大战略性新兴产业引进培育力度,推进发展总部经济、检验检测、总集成总承包等生产性服务业,大力发展电子商务,培育发展“四新”经济,提升松江产业核心竞争力。

当前作为新一轮的2016—2040年规划中的新设置的新城中心,松江将做好西南的重要门户,强化面向长三角和市域的综合服务功能,承载全球城市部分核心功能。通过交通,旅游,商业等配套规划,同时将松江区打造成体现水平的自然生态示范地、人文资源荟萃地、市民休憩首选地、旅游产业集聚地、城市魅力展示地,也为区域内居民提高供更加优质、便捷、完善的配套设施。

项目松汇中路398号地块内原有建筑及配套设施残旧,破损严重;且存在在老旧设施隐患,因此,需要翻新重建。

通过本项目的建设能够更好的促进松江区新一轮城市规划的发展,以及促进G60松江科创走廊的进一步升级。项目符合市相关规划的发展要求。项目位于市松江区老城区商业中心,松汇中路中段,紧邻红楼戴斯宾馆,周边有松江一中和二中,商业步行街,沃尔玛超市,人口稠密,西面为谷阳南路,北面为松江最繁华的商业街中山路,距离地铁9号线800米,交通便利。

第三章 市场分析

3.1 项目房地产市场概况

2016年,贯彻落实国家“因城施策”的管理要求,适时出台房地产市场调控措施,积极坚持“以居住为主、以市民为主、以普通商品住房为主”的住房市场体系,深化完善“四位一体”的住房保障体系,坚决遏制房价过快上涨的态势,促进房地产市场平稳健康有序发展。

1、房地产开发建设保持平稳

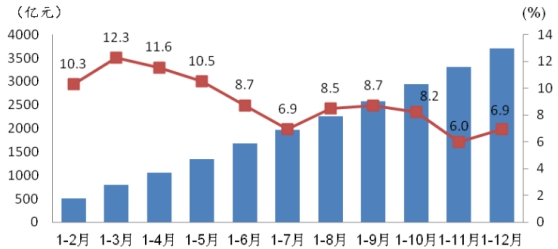

(1)投资增速前高后低,全年回落1.3个百分点

2016年,房地产开发投资3709.03亿元,比上年增长6.9%,增速较上年回落1.3个百分点;房地产开发投资占全社会固定资产投资比重为54.9%,比上年提高0.3个百分点。

图3-1:房地产市场增速一览

从房屋类型看,住宅投资占比提高。2016年,住宅投资1965.43亿元,比上年增长8.4%,占全部房地产开发投资的53.0%,比重提高0.7个百分点;办公楼和商业营业用房完成投资1215.36亿元,增长8.3%,占32.8%。

从投资结构看,土地购置费较快增长。2016年,房地产开发投资中建安工程投资2220.89亿元,比上年增长0.4%,占全部房地产开发投资的59.9%;土地购置费1208.28亿元,增长20.3%,占32.6%,比上年提高3.6个百分点。

从项目规模看,大项目的投资数量和规模明显增加。2016年,完成投资额5亿元以上的项目209个,比上年增加22个,投资额共计2182.69亿元,比上年增长15.9%,占全市房地产开发投资的58.9%。投资增速高出全市开发投资9.0个百分点。

(2)房地产在建规模略有扩大

2016年,房屋施工面积15111.24万平方米,比上年增长0.1%。其中,住宅8073.94万平方米,下降3.6%。

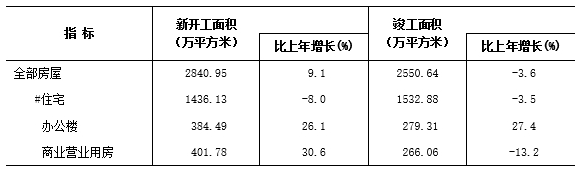

2016年,房屋新开工面积2840.95万平方米,增长9.1%。分类型看,住宅新开工面积有所下降,商办新开工面积较快增长。2016年,住宅新开工面积1436.13万平方米,比上年下降8.0%;办公楼和商业营业用房新开工面积384.49万平方米和401.78万平方米,分别增长26.1%和30.6%。

受前几年新开工面积下降影响,商品房竣工面积同比下降。2016年,商品房竣工面积2550.64万平方米,比上年下降3.6%。其中,住宅竣工面积1532.88万平方米,下降3.5%。

表3-1:2016年房屋新开工和竣工情况

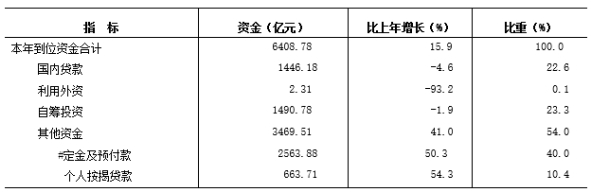

(3)房地产企业到位资金情况良好

2016年,房地产开发企业本年到位资金6408.78亿元,比上年增长15.9%,项目资金到位情况良好。

表3-2:2016年房地产企业本年到位资金情况

据人民银行总部统计,截至2016年底,中资银行本外币商业性房地产贷款余额16737.86亿元,比上年增长20.5%。其中,房地产开发贷款余额4655.06亿元,下降13.9%;个人购房贷款余额11412.19亿元,增长43.5%。截至2016年底,公积金贷款余额3257.77亿元,比上年增长17.6%。

2、楼市交易波动较大

2016年,楼市交易波动频繁。一季度,在全国房地产去库存的背景下,房地产市场量价齐升。贯彻落实“因城施策”,率先在3月份出台“沪九条”调控政策,此后市场有所降温。但随着土地市场的火爆和楼市谣言的传播,市场出现过热态势,调控政策加码,10月和11月相继出台了“沪六条”和信贷监管措施。进入四季度,政策效应积极释放,预期趋于平稳,成交量有所回落。

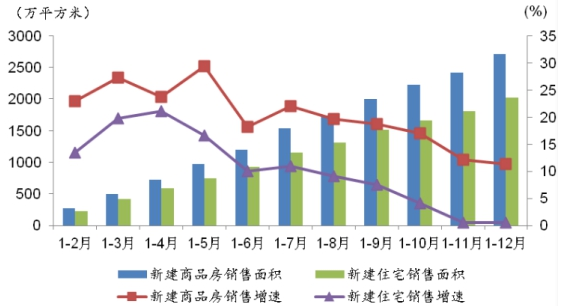

(1)新建住宅销售面积微增,增速逐步回落

2016年,房地产市场成交总体较为活跃,全年新建商品房销售面积2705.69万平方米,比上年同期增长11.3%,增速比年内高点(1-5月)回落18.0个百分点。

从销售结构看,住宅销售面积微增、增速回落明显,办公楼和商业营业用房成交量则保持较快增长。2016年,商品住宅销售面积2019.8万平方米,增长0.5%。受限购政策升级影响,商办销售增长明显。其中,办公楼销售面积306.4万平方米,增长55.2%;商业营业用房销售面积205.87万平方米,增长81.1%。

图3-2:2016年新建商品房销售情况

(2)存量住宅成交个位数增长,月度波动较大

据市房地产交易中心统计,2016年,存量房成交量达到历史最高点。全年存量房网签面积3559.17万平方米,比上年增长6.5%。其中,存量住宅网签面积3160.66万平方米,增长4.2%。从月度成交情况看,存量住宅成交波动较大。

图3-4:2016年存量住宅月度成交情况

3、新建住宅销售均价为每平方米25910元

2016年,新建住宅平均销售价格25910元/平方米。从区域分布看,内环线以内87426元/平方米,内外环线之间44984元/平方米,外环线以外18127元/平方米。

剔除共有产权住房和动迁安置住房等保障性住房后的市场化新建商品住宅平均销售价格分别为:内环线以内87547元/平方米,内外环线之间62265元/平方米,外环线以外26778元/平方米。

3.2 项目商业化地产市场分析

1、写字楼市场

需求出现回落,租金步入短期整固期。全年共有17个甲级写字楼竣工交付,新增供应总计84万平方米,较上年回落18%。净吸纳量的回落较年初预期的更为明显,主要是受到新兴金融行业调整与经济增速放缓的双重影响。市场空置率同比上升4.4个百分点至9.6%。由于今年新增供应多集中次中心商务区,致使次中心商务区空置率急速上升至18.2%。

从需求来看,金融服务业占比33%,制造业占比18%,TMT行业占比15%是今年写字楼市场的主力需求。内外资来看,内资客户仍然是新增需求的主要推动力。2016年虽然全市写字楼平均租金同样本同比上升6.5百分点,但是下半年开始租金增长呈疲软态势。

2、商铺市场

供应首超百万,生活方式和娱乐类租户持续活跃。2016年,零售物业市场新增零售面积录得109万平方米,成为历史上首次突破100万平方米的年度供应总量。其中,约98%左右的新增零售面积位于非核心商圈。基于大部分新项目前期招商工作准备充分,而城市零售商活跃度较强,加之部分调整的现有项目重装新开,市场整体空置率较去年同期小幅上升1.1个百分点至8.2%。

租户方面,仍然是国内外品牌选址首店的门户城市。2016年,全市录得品牌首店38家,较2015年和2014年分别增长11.8%和72.7%。其中,品牌全国首店28家,首店10家。

3、工业市场

传统物流区域供应不足,新科技预见未来。2016年高标仓库新增供应39.2万平方米,在电商,三方物流和汽车制造业的需求带动下,空置率仍下降0.8个百分点至12.6%,租金较2015年上涨8.7%。由于新增项目主要位于宝山等非传统物流区域,因此我们看到大部分的空置仓库都分布在个别新兴区域,而传统物流区域则仍处于供应不足的状态,比如闵行和松江区域。

4、投资市场

投资总额创新高,机构投资者成中流砥柱。在流动性持续宽松的背景下,2016年商业地产大宗交易市场投资总额创历史新高,全年录得总额达804亿元人民币,共47宗成交,占全国投资总额过半。包括保险、主权财富基金在内的长期型机构投资者接过房地产基金的接力棒,成为2016年市场上最活跃的投资者。宽松的流动性、持续的低息环境以及有限的投资渠道等综合因素作用下,内资投资者投资意愿有所上升。相反地,出于对人民币贬值及宏观经济放缓的考虑,外资投资者在沪的净投资额由正转负。写字楼板块仍备受青睐,其占比占总额近半。此外,零售、综合体的热度亦有所上升。

3.3 项目市场前景

写字楼市场:2017年写字楼供应高峰压力不减,市场将迎来超110万平方米的新增供应,其中分布于浦西的供应量将达到70%。展望新一年中,需求的回落有望得到缓解,在经济转型驱动下的行业创新增长会带来一系列的新需求。外资企业仍将谨慎乐观,而内资企业扩张更为积极,金融混业、新科技和服务业为主需求驱动行业,2017年写字楼市场可望表现活跃。

商铺市场:2017年,预计有超过80万平方米左右的新项目入市。由于大部分项目延长了预租周期,预计开业率相对较好,市场整体空置率波动不大。然而,商场内不断提升的非零售业态配比将给商场的租金增长继续施压。消费升级的浪潮进一步推动消费观念和消费习惯的变革,“绿色健康”和“生活方式”成为消费热点。受此推动,运动品牌表现抢眼,生活方式类租户保持活跃。在新进的品牌中,生活方式和娱乐类租户的比重亦不断提升。”

展望未来,随着货币政策风向变化、短期集中供应压力以及美国加息进程或对市场产生一定影响,但鉴于租赁需求稳健、流动性较佳、以及可投资物业选择丰富,仍将是未来国内商业地产投资市场中的中流砥柱。

略……

上一篇 : 夏季供冷工程建设项目投资可研报告(案例)

下一篇 : 速冻粘甜玉米加工建设项目投资可研报告(案例)